El mercado de activos de renta fija privada es un componente clave del sistema financiero global, que ofrece a los inversionistas la oportunidad de diversificar sus carteras y obtener ingresos estables a través de la adquisición de bonos y otros instrumentos de deuda emitidos por entidades privadas.

En este mercado, las empresas y otras organizaciones privadas emiten bonos y otros activos de renta fija como una forma de financiar sus operaciones y proyectos. Estos activos se venden a los inversores, quienes a cambio reciben pagos periódicos de intereses y el reembolso del capital invertido al vencimiento del bono.

La renta fija privada ofrece a los inversionistas la ventaja de contar con una amplia gama de opciones de inversión, desde bonos corporativos hasta bonos respaldados por activos. Esto les permite adaptar sus estrategias de inversión según sus objetivos y tolerancia al riesgo.

En este artículo, exploraremos en profundidad el mercado de activos de renta fija privada, analizando su funcionamiento, los diferentes tipos de activos disponibles, los riesgos asociados y las oportunidades que ofrece para los inversionistas.

Qué es la renta fija privada

La renta fija privada es un tipo de activo financiero en el que el emisor, que puede ser una empresa o una institución privada, se compromete a pagar al inversor un flujo periódico de intereses y devolverle el capital invertido en una fecha determinada.

Este tipo de activo se caracteriza por ofrecer una rentabilidad fija y preestablecida, lo que implica que el inversor conoce desde el principio cuánto va a recibir y en qué plazo. Además, la renta fija privada suele ser menos volátil que otros activos financieros, lo que la convierte en una opción atractiva para aquellos inversores que buscan estabilidad y seguridad.

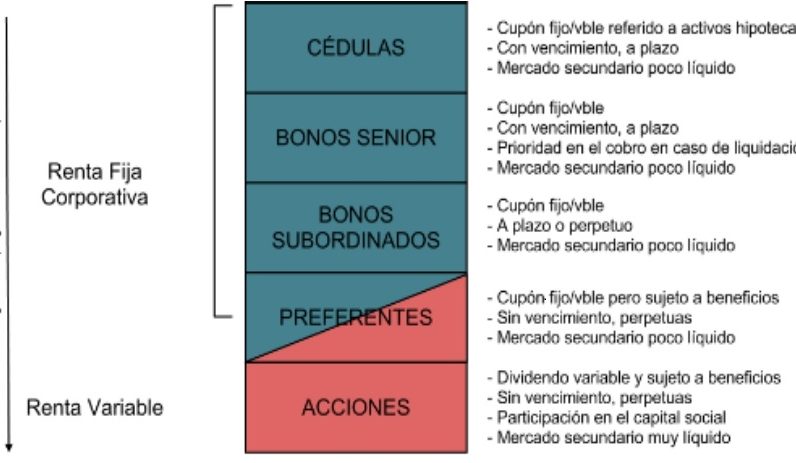

La renta fija privada puede presentarse en diferentes formas, como bonos corporativos, pagarés de empresa o deuda emitida por entidades financieras. Estos instrumentos pueden tener distintas características, como diferentes plazos de vencimiento, tipos de interés variables o fijos, y diferentes niveles de riesgo asociados.

En cuanto a los inversores, la renta fija privada suele ser una opción popular entre aquellos que buscan una inversión de bajo riesgo y que prefieren recibir ingresos periódicos en forma de intereses. Además, este tipo de activo puede ser una alternativa interesante para diversificar la cartera de inversiones y reducir el riesgo global.

Cuáles son los activos de renta fija

En el mercado de activos de renta fija privada, existen diferentes tipos de instrumentos que se consideran como activos de renta fija. Estos activos son aquellos en los que el inversor recibe un flujo de pagos periódicos preestablecidos, los cuales pueden ser fijos o variables.

Algunos de los activos de renta fija más comunes incluyen:

- Bonos corporativos: Son emitidos por empresas y representan una deuda que la empresa adquiere con el inversor. Los pagos de intereses son fijos y el principal se devuelve al vencimiento.

- Bonos gubernamentales: Emitidos por los gobiernos, ya sea a nivel nacional o local. Los pagos de intereses y el principal están respaldados por el gobierno emisor.

- Obligaciones subordinadas: Son emitidas por entidades financieras y tienen un rango inferior en el orden de pago en caso de quiebra.

- Papeles comerciales: Son emitidos por empresas para financiar sus actividades a corto plazo. Tienen un plazo de vencimiento menor a un año.

- Letras del Tesoro: Emitidas por el gobierno para financiar sus necesidades a corto plazo. Tienen un plazo de vencimiento menor a un año.

Estos son solo algunos ejemplos de activos de renta fija. Cada uno de ellos tiene características y riesgos diferentes, por lo que es importante que los inversores analicen cuidadosamente sus opciones y evalúen su tolerancia al riesgo antes de invertir en ellos.

El Mercado de Activos de Renta Fija Privada es un componente clave dentro del sistema financiero, que brinda oportunidades de inversión en instrumentos de deuda emitidos por entidades privadas. A través de este mercado, los inversionistas pueden diversificar sus carteras y obtener rendimientos consistentes. Espero haber brindado la información solicitada. ¡Hasta pronto!