En el mundo de las inversiones, la compra y venta de acciones es una actividad común y lucrativa. Sin embargo, es importante tener en cuenta que la ley exige la declaración de todas las transacciones financieras, incluyendo la venta de acciones. No declarar la venta de acciones puede tener consecuencias legales y financieras significativas.

Si decides no declarar la venta de acciones, estás incumpliendo con tus obligaciones tributarias. Las autoridades fiscales tienen acceso a información detallada sobre las transacciones en el mercado de valores, por lo que es probable que sean conscientes de tu venta de acciones. Este incumplimiento puede resultar en sanciones y multas por evasión de impuestos.

Otro aspecto a considerar es que no declarar la venta de acciones puede generar problemas futuros con el fisco. Si en un momento determinado las autoridades fiscales descubren que has evadido impuestos al no declarar tus transacciones, podrían iniciar un proceso de auditoría que puede ser largo y costoso.

Además, no declarar la venta de acciones puede tener un impacto negativo en tu historial crediticio. Las instituciones financieras y los prestamistas suelen revisar el historial crediticio de los solicitantes antes de aprobar un préstamo. Si tienes antecedentes de evasión de impuestos, es posible que te sea más difícil obtener crédito en el futuro.

Cuándo es obligatorio declarar la venta de acciones

La venta de acciones es una transacción que puede generar ganancias o pérdidas para el vendedor. En muchos casos, es necesario declarar estas ventas ante la autoridad tributaria correspondiente. A continuación, se detallan las situaciones en las cuales es obligatorio realizar esta declaración:

- Venta de acciones con beneficios: Si al vender acciones se obtiene una ganancia, es necesario declarar esta transacción. Las ganancias obtenidas se consideran como rendimientos del capital y están sujetas al pago de impuestos.

- Venta de acciones en el extranjero: Si se realizan ventas de acciones en el extranjero, es importante verificar la legislación fiscal del país donde se efectuó la transacción. En algunos casos, puede ser necesario declarar estas ventas tanto en el país de origen como en el país de residencia.

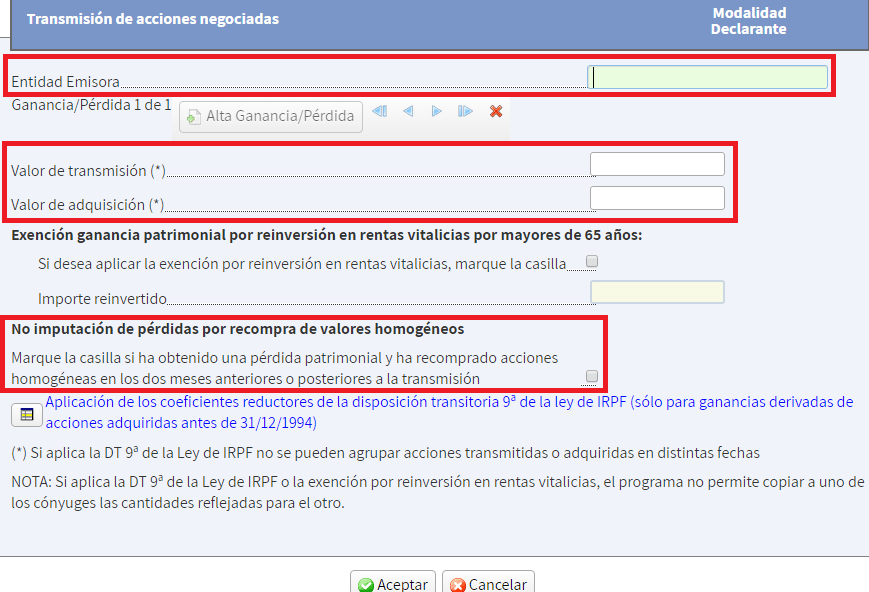

- Venta de acciones de empresas cotizadas: En el caso de las acciones de empresas cotizadas en bolsa, es obligatorio declarar la venta, independientemente de si se obtienen ganancias o pérdidas. Esta información es requerida por la autoridad financiera para mantener un registro de las operaciones realizadas en el mercado de valores.

- Venta de acciones con exención: En algunos países, existen exenciones fiscales para determinadas ventas de acciones, como por ejemplo, las ventas de acciones heredadas.

Aunque en estos casos no sea obligatorio declarar la venta, es recomendable mantener un registro de la transacción por motivos legales y contables.

Es importante destacar que cada país tiene sus propias normativas fiscales respecto a la declaración de la venta de acciones. Por lo tanto, es fundamental informarse sobre las leyes y regulaciones vigentes en el lugar de residencia para evitar incumplimientos y posibles sanciones.

Cuánto hay que pagar a Hacienda por la venta de acciones

La venta de acciones puede generar una obligación tributaria con Hacienda. Es importante conocer cuánto se debe pagar para evitar problemas legales y sanciones. La cantidad a abonar dependerá de varios factores, como el tipo de acción vendida, el tiempo de tenencia y la ganancia obtenida.

En primer lugar, es necesario determinar si la venta de las acciones genera una ganancia o una pérdida patrimonial. En caso de obtener una ganancia, esta se considera una renta del ahorro y está sujeta a una escala de gravamen progresiva. Por otro lado, si se produce una pérdida, esta puede ser compensada con ganancias patrimoniales futuras.

La tarifa aplicable para la venta de acciones varía según el tipo de acción y el tiempo de tenencia. En general, se distingue entre acciones cotizadas y no cotizadas. Para las acciones cotizadas, la tarifa oscila entre el 19% y el 23% para las ganancias obtenidas a corto plazo, y entre el 19% y el 21% para las ganancias a largo plazo. En el caso de las acciones no cotizadas, la tarifa puede llegar hasta el 27% para las ganancias a corto plazo y hasta el 25% para las ganancias a largo plazo.

Es importante tener en cuenta que existen ciertas exenciones y reducciones fiscales que pueden aplicarse en la venta de acciones. Por ejemplo, las ganancias obtenidas por la venta de acciones de empresas de nueva o reciente creación pueden beneficiarse de una reducción del 60% en la base imponible. Además, las personas mayores de 65 años pueden acceder a una reducción del 50% en las ganancias obtenidas.

Si no declaras la venta de acciones, podrías estar incumpliendo con tus obligaciones fiscales y podrías enfrentar sanciones y multas. Es importante cumplir con tus responsabilidades tributarias para evitar problemas legales y financieros en el futuro. Recuerda siempre consultar con un profesional en materia fiscal para recibir asesoramiento adecuado. Si tienes más preguntas, estaré encantado de ayudarte. ¡Hasta luego!